연말이 다가오면 직장인들에게 중요한 한 가지는 바로 연말정산입니다. 그래서 흔히 "13월의 월급"이라고 부르는데요. 이 연말정산을 제대로 준비하면 소중한 환급금을 더 많이 받을 수 있습니다. 이번 포스팅에서는 연말정산을 할 때 꼭 챙겨야 할 공제 항목과 환급받는 방법을 알아보겠습니다.

연말정산이란?

근로자가 올해 납부한 근로 소득세를 정산하는 절차입니다. 한 해 동안 미리 낸 소득세와 실제로 납부해야 할 소득세를 비교하여, 더 많이 낸 경우에는 환급받고 적게 낸 경우에는 추가 납부합니다.

연말정산 절차

1. 국세청 간소화 서비스 확인

- 홈택스에서 소득공제 및 세액공제 자료를 확인할 수 있습니다.

2. 공제 항목 확인

- 기본적인 공제 외 추가로 제출해야 할 항목과 간소화 서비스에서 제공되지 않는 영수증은 직접 수집하여 준비합니다.

3. 자료 제출

- 간소화 자료를 토대로 공제 신청서와 수동 공제 증명자료를 회사에 제출합니다.

주요 공제 항목

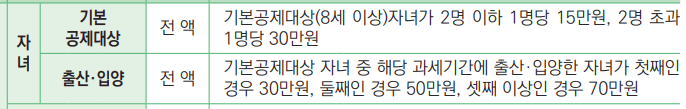

1. 인적공제

- 중요한 항목 중 하나로 본인을 포함한 부양가족에 대해 1인당 150만 원의 공제를 받을 수 있습니다. 단, 공제 대상자의 소득이 연간 100만 원 이하인 경우에만 해당합니다.

2. 신용카드 및 현금영수증 공제

- 연간 소득의 25%를 초과하는 신용카드, 체크카드, 현금영수증 사용액에 대해 공제받을 수 있습니다. 신용카드는 초과분의 15% 공제, 체크카드와 현금영수증은 초과분의 30% 공제로 신용카드보다 체크카드와 현금영수증 사용액이 더 높은 공제를 받을 수 있습니다.

3. 의료비 공제

- 본인, 배우자, 자녀, 부모님 등의 의료비는 총급여액의 3%를 초과하는 금액에 대해서 15% 세액 공제받을 수 있습니다. 단, 성형 수술비나 미용 목적의 치료비는 공제 대상이 아닙니다.

4. 교육비 공제

- 본인과 자녀의 교육비에 대한 15% 세액 공제가 가능합니다. 대학교 등록금, 교복 구입비, 학원비, 유치원비, 방과 후 수업료 등이 포함됩니다.

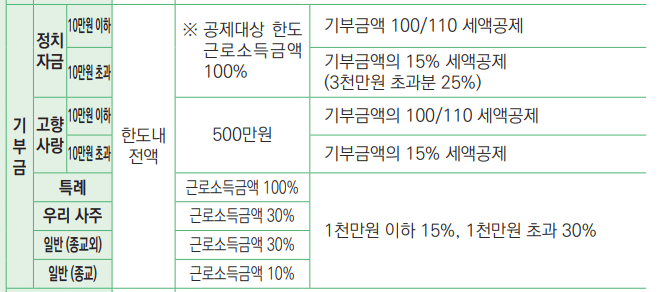

5. 기부금 공제

- 기부한 금액에 따라 일정 부분 세액 공제가 가능합니다. 정치자금 기부금, 종교단체 기부금, 불우이웃 돕기 성금 등이 해당됩니다.

연말정산 꿀팁

1. 총급여액의 25%까지는 혜택이 좋은 신용카드를 사용하고, 그 이후는 체크카드, 현금, 페이 머니 위주로 사용하는 게 유리합니다.

2. 맞벌이 부부일 경우 소득에 따라 의료비와 교육비 등을 한 명에게 몰아주는 것이 유리합니다.

3. 연금 계좌(연금저축이나 IRP 등)가입 후, 납부 한도 및 기간, 소득 요건 등의 조건을 충족한다면 일정 한도 내에서 세액 공제 혜택을 받을 수 있습니다.

연말정산 모의 계산기

- 홈택스나 네이버 페이에서 제공하는 연말정산 모의 계산기를 통해 소득 공제 금액을 간편하게 확인할 수 있습니다.

글을 마치며

연말정산은 미리 준비하고 공제 항목을 잘 챙기는 것이 중요합니다. 포스팅에서 다룬 내용 이외에도 보험료나 월세액과 같은 다양한 공제 항목들이 있으니, 이를 잘 확인해 "13월의 월급"을 꼭 챙기시기 바랍니다.

'재테크 > 경제' 카테고리의 다른 글

| 가상화폐 리플(XRP) : 지금이 투자 적기인가? 시세와 전망 분석 (0) | 2024.12.04 |

|---|---|

| 실업급여 완벽 가이드 : 자격 조건부터 신청 방법까지 (0) | 2024.10.12 |